尽管低油价冲击着天然气的经济性,但原油价格暴跌能(néng)缓解天然气上游企业成本端的压力,传导至下游并有(yǒu)效降低终端用(yòng)气成本,同时配合國(guó)内提前实行淡季价格政策,有(yǒu)望重新(xīn)激发终端用(yòng)气消费需求。

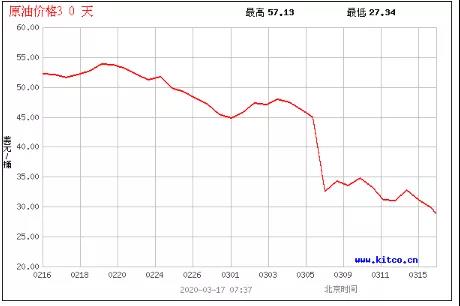

新(xīn)冠肺炎疫情产生的负面影响尚未消退,半路“杀出”的國(guó)际油价暴跌黑天鹅,又(yòu)考验着天然气的经济性。历史总是惊人相似,2015年,在國(guó)际油价低位运行的情况下,中國(guó)天然气行业告别了高速发展时期。

值得注意的是,作為(wèi)天然气产业链直面终端用(yòng)户的下游城市燃气企业,近期投行看衰的声音渐起。花(huā)旗最新(xīn)发布的研报指出,由于市场对全球经济增長(cháng)放缓、新(xīn)冠肺炎疫情暴发及供应过多(duō)的忧虑,國(guó)际油价持续下跌情况下,将下调对中國(guó)天然气的销售预测;大和证券也因担忧油价下跌天然气竞争力或减少,故下调了國(guó)内两家燃气龙头企业的目标价。

实际上,在新(xīn)冠肺炎疫情到来之前,全球天然气市场因供应过剩已经出现疲软迹象。暖冬叠加疫情的出现,则进一步加剧了國(guó)内天然气消费市场的疲态。而尽管低油价冲击着天然气的经济性,但业内人士对21世纪经济报道记者指出,原油价格暴跌却能(néng)缓解天然气上游企业成本端的压力,传导至下游并有(yǒu)效降低终端用(yòng)气成本,同时配合國(guó)内提前实行淡季价格政策,有(yǒu)望重新(xīn)激发终端用(yòng)气消费需求。

燃气企业承压

3月16日,中國(guó)燃气(00384.HK)开市后股价持续低迷。自3月9日國(guó)际油价暴跌以来,该公司股价累计跌幅超15%。

3月9日以来,中國(guó)燃气、昆仑能(néng)源(00135.HK)、华润燃气(01193.HK)、新(xīn)奥能(néng)源(02688.HK)和港华燃气(01083.HK)等“燃气五虎”股价尽墨。其中,昆仑能(néng)源、新(xīn)奥能(néng)源、港华燃气分(fēn)别累计跌幅超过25%、12%、14%。

近日,花(huā)旗普遍下调了中资燃气股的目标价:该行将华润燃气、中國(guó)燃气和新(xīn)奥能(néng)源的目标价分(fēn)别由48港元、37.8港元和101港元,下调至46港元、33港元和96港元。此外,大和证券则下调昆仑能(néng)源和新(xīn)奥能(néng)源的目标价,由每股9港元、102港元,分(fēn)别调至5.35港元、101港元。

花(huā)旗认為(wèi),原油价格暴跌将阻碍中國(guó)“煤改气”的步伐,故下调下游天然气分(fēn)销商(shāng)于2020年至2022年的天然气零售销量增長(cháng)预测。该行进一步表示,考虑到中國(guó)天然气零售量增長(cháng)与油价走势关联度高,鉴于2015年國(guó)际油价暴跌,中國(guó)三大天然气分(fēn)销商(shāng)(华润燃气、中國(guó)燃气和新(xīn)奥能(néng)源)的天然气零售量增速从2014年的10%至21%下降至2015年的6%至8%,今年将重现类似趋势,故再度下调上述三家燃气企业的天然气零售量增速。

大和证券对下调昆仑能(néng)源、新(xīn)奥能(néng)源目标价的理(lǐ)由类似。该机构认為(wèi),市场忧虑天然气在油价下跌后的竞争力或减少,故下调盈利预测和目标价,以反映天然气销售量下降的预期。

那么,投行所担忧的“重现2015年趋势”是什么?

2015年,國(guó)际油价持续处于低位。低油价所引发的蝴蝶效应使得天然气在我國(guó)工业、汽車(chē)等领域的应用(yòng)遭遇“逆替代”风险,天然气的经济性遭遇考验。

根据國(guó)家统计局数据,2015年,我國(guó)天然气表观消费量约1932亿方,同比增長(cháng)3.4%,增速下滑了6.2个百分(fēn)点。

油和气谁更便宜?

低油价时代,“油和气谁更便宜”成為(wèi)审视天然气产业发展前景时不可(kě)回避的问题。

当前,全球天然气市场处于供应过剩的局面,这使得國(guó)际主要天然气市场价格跳水。“供应能(néng)力过剩叠加暖冬天气,降低LNG(液化天然气)现货市场需求,天然气价格出现持续走低。”上海石油天然气交易中心管道气交易部负责人熊伟告诉21世纪经济报道记者,考虑到疫情暴发还带来各行业用(yòng)气剧减,加之北半球又(yòu)迎暖冬天气,供过于求形势愈演愈烈,天然气价格将持续承压。

為(wèi)了提振消费,2月22日,國(guó)家发改委宣布提前执行淡季天然气价格政策,通过下调气价,以刺激终端需求。

我國(guó)天然气主要应用(yòng)四个领域:工业燃料、城镇燃气、发電(diàn)用(yòng)气以及化學(xué)化工领域。据《中國(guó)天然气发展报告(2019)》,2018年,我國(guó)天然气消费在上述四个领域的比例结构分(fēn)别為(wèi)38.6%、33.9%、17.3%、10.2%。这其中,工业燃料和城镇燃气的消费占比合计达72.5%,是天然气的主要消费领域。

光大证券在最新(xīn)发布的研报中指出,低油价情景下天然气与其他(tā)油气产品的竞争领域為(wèi)交通燃料和工业燃料。据Wind提供的数据,在2月22日國(guó)家发改委要求的提前执行淡季天然气价格政策后,该平台统计的最新(xīn)管道工业用(yòng)气价格与燃料油价格基本持平,最新(xīn)的LNG价格则仍低于柴油零售价。这意味着,从直接成本上看,天然气价格保持着一定的优势。

但另一个风险也值得重视。根据國(guó)内成品油价格调节机制,3月17日24时,國(guó)内汽柴油价格或将迎来新(xīn)的调整窗口,新(xīn)的汽柴油价格或将缩小(xiǎo)油气价差。不过,在中金公司看来,若國(guó)际油价进一步下跌,LNG价格向下的弹性更大。

中金公司在近期发布的研报中指出,“若國(guó)际油价进一步下行,國(guó)内成品油价格将触及‘底線(xiàn)价格’,國(guó)内成品油价格不再下调。LNG作為(wèi)燃料的经济性优势有(yǒu)进一步扩大的基础。”

熊伟告诉21世纪经济报道记者,我國(guó)进口管道气和LNG中長(cháng)协定价与油价强相关,國(guó)际原油大幅下跌后将拉低进口管道气以及LNG長(cháng)协价格,缓解長(cháng)协价格倒挂局面。

“按照当前原油价格,折算进口長(cháng)协价格加上气化成本及短距离管输成本,天然气价格已经低于沿海城市基准门站价格。”熊伟表示。

“以价换量”的牺牲

3月16日,國(guó)家统计局公布了今年1至2月份我國(guó)能(néng)源生产情况。数据显示,1至2月份,我國(guó)天然气生产仍维持着较快增長(cháng)。其中,天然气产量314亿立方米,日均产量5.2亿立方米,同比增長(cháng)8.0%;进口天然气1780万吨,同比增長(cháng)2.8%。

但较快的增产速度无疑会拉大供需差距。

每年一季度是我國(guó)天然气传统的消费旺季。然而,在疫情和暖冬因素影响下,國(guó)内天然市场往年供需紧张的情形消失。即使因疫情致使我國(guó)城镇燃气消费量出现增長(cháng),但因占比最高的工业用(yòng)气出现下滑,天然气整體(tǐ)的消费量被拖累。

2月22日,為(wèi)支持企业复产复工,國(guó)家发改委印发《关于阶段性降低非居民(mín)用(yòng)气成本支持企业复工复产的通知》,明确非居民(mín)用(yòng)气门站价格提前执行淡季价格政策。

直接降低用(yòng)气价格无疑会导致燃气公司盈利受损。不过,“以价换量”的牺牲是目前我國(guó)天然气产业应对疫情和低油价冲击的可(kě)行策略。光大证券公用(yòng)环保分(fēn)析师王威团队便认為(wèi),下调天然气价格刺激终端用(yòng)气需求将成為(wèi)有(yǒu)效对冲低油价情景的手段。

此外,不同于2015年低油价周期,如今环保监管升级以及“煤改气”等政策驱动,支撑着我國(guó)天然气产业長(cháng)期增長(cháng)的预期,因而“以价换量”的局面只会短期存在。

熊伟告诉21世纪经济报道记者,疫情得到有(yǒu)效控制后,叠加購(gòu)气成本降低等因素,城市燃气、工业用(yòng)气量等将实现较快回升。因此对于城市燃气企业而言,下一步要加强高端市场和规模用(yòng)户开发,不断拓展非油气业務(wù),围绕燃气设备、智能(néng)家居、燃气保险等领域构建“互联网+能(néng)源”生活圈,并加快向信息化、无人化、智能(néng)化方向的发展。

来源:21世纪经济报道